答:

酒店房租税是根據《酒店房租税條例》(第348章),按酒店或賓館所收取的一切房租徵收的税項。

「房租」指須由客人或其代表為所獲提供的住房而繳付的款項。「住房」指由酒店東主租予客人住宿,或供客人作住宿用途的任何備有家具的房間或套房,其中並包括通常在其內所提供的家具、用具及裝置。因此,房租包括任何因提供酒店住房一般會收取的費用,例如附加床/嬰兒床、房間節日/主題裝飾/延遲退房等。

服務費(一般是房租的10%)、酒店內餐飲收費、酒店設施(例如水療按摩、專車接送、美容)費用、商務中心服務(例如列印、傳真、影印、租用會議室)費用、禮賓服務(例如代訂門票、餐廳、租車服務)費用、額外收費的消耗品(例如額外的盥洗用品、個人衛生用品)等,則無須納入酒店房租税的計算範圍。

酒店只須向税務局繳納酒店房租税,向客人收取的其他款項,酒店可自行處理。

3.

問:

如何定義「酒店」和「住房」?

答:

根據《酒店房租税條例》,「酒店」的定義為「任何場所,而該場所的東主顯示他在其提供的住房的範圍內,會向到臨該場所的任何人提供住房,而該人是有能力並願意為所提供的服務及設施繳付合理款項,並且是在宜於予以接待的狀況的」。

「住房」的定義為「由酒店東主租予客人住宿,或供客人作住宿用途的任何備有家具的房間或套房,其中並包括通常在其內所提供的家具、用具及裝置」。因此,在酒店房間內提供的家具、用具和裝置等而收取的費用,將被納入酒店房租税的計算範圍內。

4.

問:

會否豁免部分酒店?由非牟利機構負責營運的酒店會否獲得豁免?

答:

根據《酒店房租税條例》,可獲豁免繳納酒店房租税的住房包括:(i)由通常可供客人入住的房間不足 10 間的酒店提供的住房; 及(ii)住房由以非牟利性質成立及經營的社團所提供的住房。

《酒店房租税條例》並無界定何謂「以非牟利性質成立和經營的社團」(非牟利社團)。 一般來説,所有根據《税務條例》第88條獲得免税地位的慈善團體,税務局都會接受為屬於非牟利社團。換言之,如果一間酒店或賓館是由這些慈善團體經營,可以免繳酒店房租税。

至於其他不屬於上述慈善團體的非牟利社團所營運的酒店或賓館,税務局會按這些社團本身的情況予以個別考慮。税務局會審視成立社團的規管文書,以確定該社團是否符合非牟利社團的條件。一般而言,非牟利社團須具備以下特點:該機構成立的宗旨及經營並非以牟利為目的、其資金只會用於實現其宗旨,以及其收入、盈利、盈餘和財產(不論是否由經營酒店或賓館業務產生)不會在其成員、機構擁有者、股東等之間分攤等。非牟利社團亦應備存足夠的收支紀錄(包括捐款收據)、妥善的會計帳目及每年編制財務報表,以供税務局在有需要時審核。值得注意的是,非牟利社團並不一定是慈善團體。除非獲得《税務條例》第88條下的豁免,否則《税務條例》並無給予這類社團免税的地位。

5.

問:

對於持有多個相同營業名稱的賓館牌照的人,且用作賓館的處所位於同一建築物/建築群內,如果每張牌照中可供客人使用的房間數量單獨少於10間,但一併計算時則會為10間或以上,該人收取的房租是否可以獲豁免徵收酒店房租税?

答:

税務局除考慮賓館牌照數目外,亦會考慮其實際運作情況和是否經營一個或多個業務。

簡單而言,同一商業登記下的所有賓館持牌處所將被視為同一業務的經營地點。如果該持牌人為不同牌照的處所各自申請商業登記,則每個處所的業務會被視為獨立經營的業務。若各處所可供客人入住的房間少於10間,房租可獲豁免徵收酒店房租税。

相反,如果該持牌人為所有處所只申請一項商業登記,則所有處所的業務會被視作同一業務。因此,該業務可供入住的房間為10間或以上,相關的房租全部不可獲得豁免徵收酒店房租税。

6.

問:

如何計算酒店房租税?

答:

酒店房租税是按房租3%徵收的税項,而房租則是由客人或其代表為所獲提供的住房(不論房租是按日還是按小時計算)而繳付的款項。服務費不需繳付酒店房租税。詳情請參閱第2條。

例子:所繳房租和服務費分別是1,000元和100元。酒店房租税為30.00元,計算如下: 1,000元 × 3% = 30.00元

7.

問:

重新徵收酒店房租税的生效日期為2025年1月1日。如已訂由2024年12月31日至2025年1月3日的酒店,酒店房租税應如何計算?

答:

已預訂3晚的房間,只有2025年1月1日和2日兩晚的房租需繳付酒店房租税。以房間每晚房租1,000元為例,酒店房租税為1,000元 × 2 × 3% = 60.00元。

8.

問:

以服務式公寓提供的住房會否被徵收酒店房租税?

答:

一般而言,除了在豁免的情況下,任何受《酒店房租税條例》中「酒店」的定義所涵蓋的酒店、賓館或服務式公寓若向客人提供住房,均會被徵收酒店房租税。然而,税務局一般不會向明顯不屬於供「客人」住宿的服務式公寓徵收酒店房租税,例如不受《旅館業條例》(第349章)規限的並非提供住宿的服務式公寓。但有關服務式公寓、酒店或賓館必須保留足夠紀錄,以反映其營運模式或住客住宿的資料。

9.

問:

如同一間酒店同時提供短期和長期住房,酒店是否須就長期住房繳付酒店房租税?

答:

同一住客在同一酒店住宿不少於連續28晚(即使有轉換房間)會被視作長期住房。如果酒店同時提供短期和長期住房,與長期住房相關的房租不需繳付酒店房租税。酒店必須保留有關住客的住宿資料和紀錄,為期最少6年,以供税務局日後核查。

10.

問:

酒店是否須要劃定個別樓層或房間作長期住房?是否須要申報長期住房的入住資料?

答:

酒店無須劃定個別樓層或房間作長期住房,亦無須就長期住房安排預先知會税務局,但須保留長期住房的入住資料以及相關證明文件,包括但不限於簽署的租約(如有的話)、租金收據及入住證明等,為期最少6年,以供税務局日後核查。

11.

問:

同一客人是否須在同一房間入住不少於連續28晚才不須繳付酒店房租税?

答:

只要該住客在同一酒店入住不少於連續28晚便會被視作長期住房,相關的房租便無須繳付酒店房租税。期間住客可轉換房間。

12.

問:

如客人原定住宿10晚,但後來多次延長至超過28晚,該客人的住宿須否繳付酒店房租税?

答:

只要該住客在同一酒店入住不少於連續28晚便會被視作長期住房,相關的房租便無須繳付酒店房租税。住客在入住初期已繳交的酒店房租税,由酒店自行處理。

13.

問:

當客人更改住宿期,由長租(即不少於連續28晚)變為短租或由短租變為長租,應如何在酒店房租税申報表中申報有關變更?(新)

答:

酒店可在出現變更的月份作出調整。但如果跨季度由長租變為短租,或由短租變為長租,酒店須在下一季度向税務局遞交的申報表作出調整,並須在下一季補交上季應繳的税款或扣減上季已繳的税款。

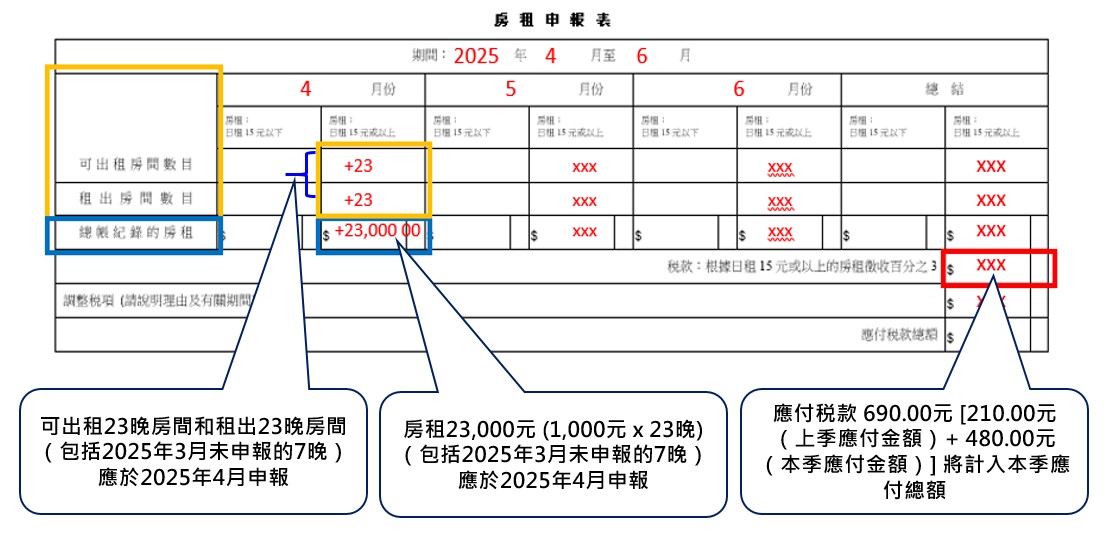

例子一:

客人預訂由2025年3月25日至4月24日連續30晚住宿,日租1,000元,因住宿不少於連續28晚而不用繳付酒店房租税。後來,客人縮短入住期間並在2025年4月17日退房,只入住23晚,並支付房租23,000元。

客人須補付酒店房租税690.00元,計算如下:

2025年3月25日至2025年4月1日(第一季度):1,000元 × 7晚 × 3% = 210.00元

2025年4月1日至2025年4月17日(第二季度):1,000元 × 16晚 × 3% = 480.00元

酒店應在2025年4月(即變更月份)作出以下調整:

註:如果根據合同,即使提前退房,客人仍須支付沒有入住期間的房租;如果支付的房租不少於連續28晚,則無需支付酒店房租税。

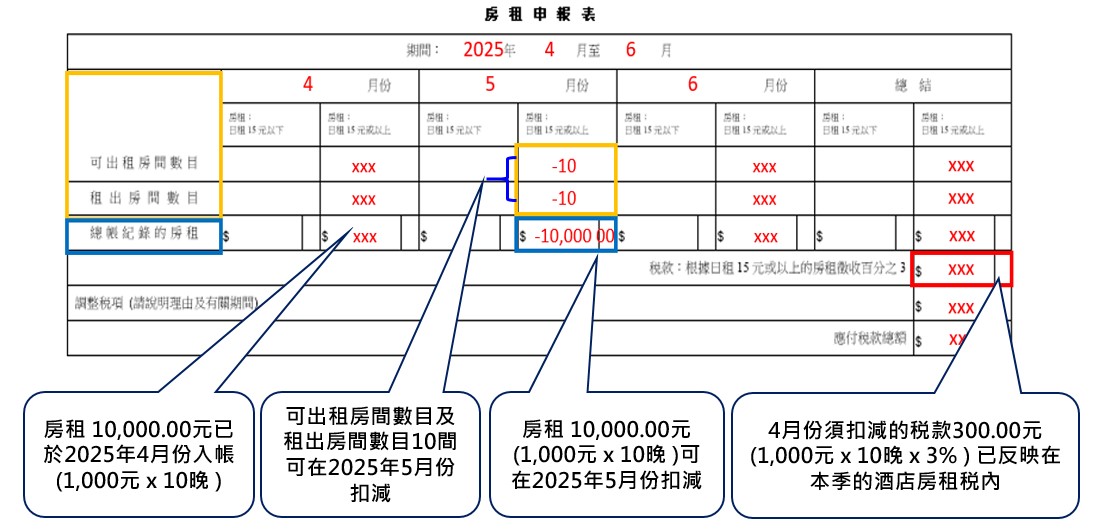

例子二:

客人最初由2025年4月20日起,按日租1,000元預訂10晚住宿,並支付房租10,000元和酒店房租税300.00元(1,000元 × 10晚 × 3%)。酒店將有關税項於4月入帳。客人後來延長入住期間至2025年5月30日,並入住共40晚(即不少於連續28晚)。

原本已於4月入帳的10晚房租10,000元及酒店房租税300.00元可在5月(即變更月份)扣減,並申報如下:

14.

問:

如客人於2024年12月中開始入住,然後於2025年1月中退房,其28晚連續住宿包含了酒店房租税尚未生效的時間。在此情況下該客人的住宿須否繳付酒店房租税?

答:

不論客人何時入住酒店,只要該住客在同一酒店入住不少於連續28晚便會被視作長期住房,相關的房租無須繳付酒店房租税。

15.

問:

如客人於長期住宿期間因不可抗力的原因(例如房間需要維修但酒店已沒有空房)而需要把客人轉換到另一間酒店續租,該客人的連續住宿時間是否需要重新計算?

答:

如果住客與酒店協議在該酒店入住不少於連續28晚,但因不可抗力的原因,由該酒店安排有關住客轉換到另一間酒店續租,在這情況下,該住客會被當作從未轉換酒店,相關的房租無須繳付酒店房租税。

16.

問:

酒店如透過旅行代理商(包括網上旅遊平台(「平台」))出租房間,旅行代理商顯示的房間價格與酒店實際收取的金額(已扣減其他費用的房租,例如旅行代理商收取的佣金)或會不同。酒店房租税應以哪個金額為標準計算?在房租申報表內應如何填報相關資料?(新)

答:

客人經旅行代理商(包括平台)預訂酒店房間,酒店房租税只應以酒店給予旅行代理商的房間價格計算。

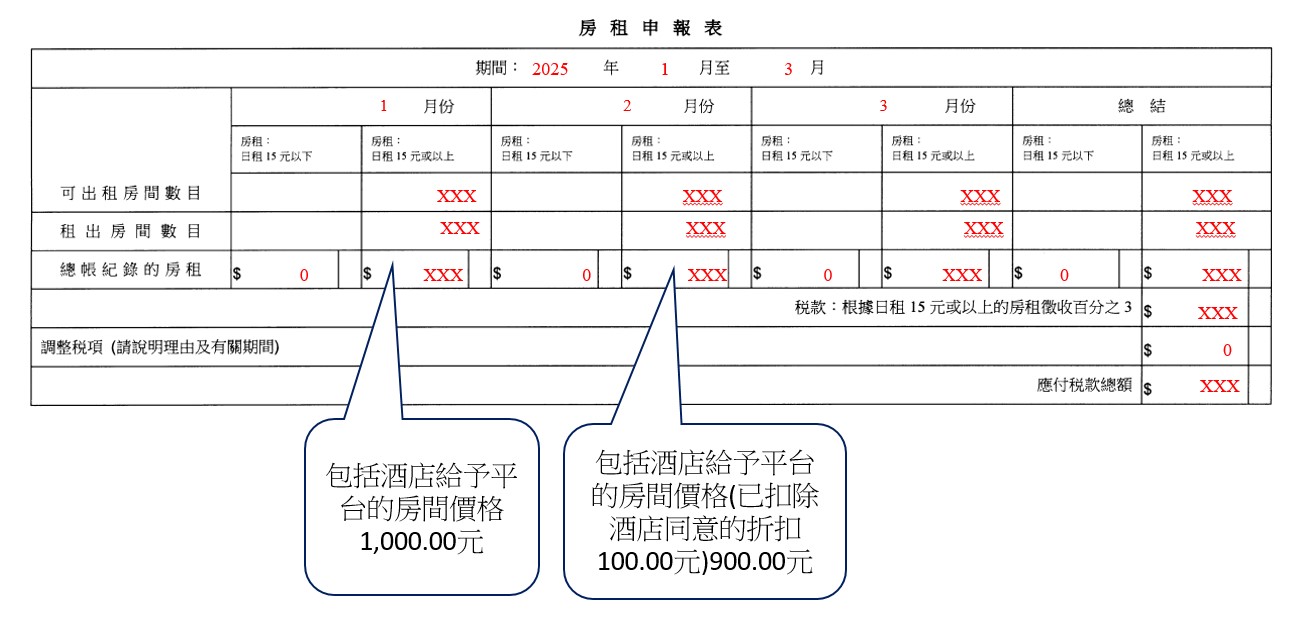

例子一:

在2025年1月,酒店給予平台的房間價格為1,000元。酒店實際從平台收回1,100元,當中包括服務費,但未扣除平台佣金。

酒店房租税應以酒店給予平台的房間價格計算。計算如下:

1,000元 × 1晚 × 3% = 30.00元

酒店實際收回的金額以及支付給平台的佣金不會影響酒店房租税的計算。

例子二:

在2025年2月,酒店給予平台的房間價格為1,000元。酒店之後同意給予100元折扣,平台顯示的房間價格總折扣為150元(包括平台為其業務目的而提供的50元折扣),折扣後的房間價格為850元。

酒店房租税應以扣除酒店同意的折扣的房租計算。計算如下:

(1,000元 – 100元) × 1晚 × 3% = 27.00元

平台為其業務目的而提供的折扣則屬不可獲扣除的項目。

房租申報表應申報如下:

18.

問:

如果在網上平台的房間價格每天不同時間都有所變動,應該基於哪一個房間價格計算當天的酒店房租税?

答:

酒店房租税應以酒店給予平台的房間價格計算,平台的房間價格變動不會影響酒店房租税的計算。

19.

問:

如果平台代酒店收取酒店房租税,發給酒店的帳單須列出那些項目?

答:

除平台和酒店雙方同意的項目外,帳單上必須清楚列出酒店給予平台的房間價格和已收取的酒店房租税金額。在計算酒店房租税時,酒店同意的折扣(如有的話)可從房租中扣除,再按已扣除折扣的房租計算酒店房租税,但由平台為其業務目的而提供的折扣,則屬不可獲扣除的項目。

20.

問:

酒店透過平台出租房間,可以按房間底價向平台提供房間,再由平台自行決定加成定出平台上出租價格。酒店房租税應以哪個金額為標準計算?

答:

酒店房租税只應以酒店給予平台的房間價格計算。因此,酒店房租税應以作為房租的房間底價計算。

21.

問:

平台或會將從酒店取得的出租房間,再判給其他平台出租,甚至有三判或更多判的情況。在這個情況下,酒店房租税應以哪個金額為標準計算?

答:

酒店房租税只應以酒店委托第一個平台出租房間的價格為房租,計算酒店房租税。

22.

問:

酒店或平台是否必需在發給客人的帳單上分別列明房租價錢和酒店房租税?

答:

無論以何種形式預訂房間,發給客人的帳單上均須清楚列明收取的酒店房租税金額,或列明所收取的金額總數已包含酒店房租税,以便税務局日後核查。舉例而言,如酒店或平台沒有在帳單上就各收費設立分項,則須於帳單上加入註解,列明所收取的金額總數已包含酒店房租税。

23.

問:

如果客人透過平台租房並已向平台繳交房租,但平台沒有向客人收取酒店房租税,客人應如何繳付酒店房租税?

答:

酒店可在客人入住酒店時直接向客人收取酒店房租税。酒店發給客人的帳單上須清楚列明收取的酒店房租税金額,或列明所收取的金額總數已包含酒店房租税,以便税務局日後核查。舉例而言,如酒店或平台沒有在帳單上就各收費設立分項,則須於帳單上加入註解,列明所收取的金額總數已包含酒店房租税。

答:

積分、現金券等均有金錢價值,可以同等金錢計算,該房間需繳付的酒店房租税。舉例而言,如客人以900元現金和100元現金券繳付1,000元的房租,酒店房租税需以1,000元計算。

如以任何形式的積分換領房間,而該房間未有標明房價,則以在換領房間時預訂相同住宿日期的酒店同級房間價格計算酒店房租税。税務局亦接受以同級房間的平均價格作為計算該房間價格的參考。酒店需保存所有房間的價格資料,以供税務局日後核查。

25.

問:

酒店如以套票形式(即一個價錢包含房租、餐飲、水療等)租出房間,該如何計算酒店房租税?(新)

答:

酒店在宣傳套票時,如已標明每晚房租,將以標明的房租計算酒店房租税。如未有標明房租價錢,則可參考在售出套票當天於同一酒店預訂相同住宿日期的同級房間的價格計算酒店房租税。税務局亦接受以同級房間的平均價格作為計算該房間價格的參考。酒店需保留相關價格資料,以供税務局日後核查。

若套票標明「除房間外,所有套票內的其他服務/餐飲均為免費」,則以整套酒店套票的價格計算酒店房租税。

26.

問:

由於同級房間的價格可能有所不同,酒店在計算套票的相關酒店房租税時,可否以售出套票當天於同一酒店預訂同住宿日期的同級房間的平均價格作參考?

答:

税務局接受以同級房間的平均價格作為計算房間價格的參考。

27.

問:

酒店如在出售婚宴套票時送出一晚免費的酒店住宿,該住宿須否繳付酒店房租税?

答:

如果婚宴套票的價格不會因客人是否接受酒店住宿而有所不同,有關套票不會被視為出租酒店房間,該住宿無須繳付酒店房租税。

28.

問:

以套票形式租出房間,酒店是否必需在帳單上分別列明房租價錢和酒店房租税?

答:

酒店須要在帳單上清楚列明收取的酒店房租税金額,或所收取的金額總數已包含酒店房租税,作為計算酒店房租税的基礎,以便税務局日後核查。

29.

問:

如客人未有依時出現入住房間,或入住後未有支付房租 (即壞帳),酒店東主是否需要繳付酒店房租税?

答:

如客人從未入住酒店房間,即該客人並未獲提供住房,因此酒店不需繳付酒店房租税。若客人未有繳付房租,酒店不需就相關房租繳交酒店房租税。

答:

一般而言,如酒店與貨物或服務供應商協議以酒店住房交換該供應商的貨物或服務,酒店房租税需根據雙方協議所訂的以物相易價格計算。如沒有雙方議定的價格,則根據在訂立協議或換領房間時預訂相同住宿日期的酒店同級房間價格計算。

視乎個案的實際情況,如酒店與KOL協議以提供免費住宿以換取該人的宣傳推廣服務,相關宣傳推廣服務將被視為具有金錢價值,等同以現金繳付房租,因此酒店東主需就該住宿繳付酒店房租税。

在計算酒店房租税時,如與該人的合約(不論書面或口頭合約)內訂有房間價格,則以該房租計算酒店房租税。如合約沒有訂明房間價格,則以在訂立合約或換領房間時預訂相同住宿日期的酒店同級房間價格計算酒店房租税。税務局亦接受以同級房間的平均價格作為計算該房間價格的參考。

酒店需保留房間價格資料,以供税務局日後核查。

31.

問:

如酒店應政府或官方機構(例如旅遊發展局)的要求為外國賓客提供免費住宿,以宣傳香港,酒店東主是否需要繳付酒店房租税?

答:

視乎個案的實際情況,由於該賓客未有為酒店提供任何服務,因此不會被視為以具有金錢價值的服務換取免費住宿。酒店無需就該住宿繳付酒店房租税。

32.

問:

酒店如提供房間予員工使用,是否需要申報和繳付酒店房租税?(新)

答:

酒店提供房間予員工短期使用(例如於惡劣天氣時留宿)或作宿舍用途,雖然無需繳付酒店房租税,但仍需向税務局申報資料,以作記錄。房間若作宿舍用途,則須申報房間號碼、期間、住房人姓名及其僱主報税表的檔案號碼;否則,只須申報使用日期及房間數目,並保存入住資料以供日後核查。

若酒店向員工提供折扣優惠支付房租,則以員工實際支付的房租計算酒店房租税。

33.

問:

何時須呈交申報表?

答:

在恢復徵收酒店房租税後,税務局於2025年1月2日向酒店或賓館的經理發出第一季申報表,其後會按《酒店房租税條例》於每年4月、7月、10月及1月的首個工作日發出季度申報表。

酒店或賓館的經理,須在每年3月31日、6月30日、9月30日及12月31日截止的季度後的14日曆日內,簽署並送交税務局有關的季度申報表。

36.

問:

酒店東主可以什麼方式繳付酒店房租税?(新)

答:

酒店的東主可使用以下方式繳付酒店房租税︰

| (i) | 用申報表首頁右上方的收款帳號以電子支付方式繳付,如需選擇帳單類別,請選擇「印花税/04-印花税」; |

| (ii) | 前往郵政局以現金、支票或「易辦事」繳付,繳款時須提供申報表首頁右上方的收款帳號及收款編碼20615或出示以下第(iv)點所述的繳款單。郵政局每天的現金繳款額必須少於120,000元; |

| (iii) | 以註明支付「香港特别行政區政府」的劃線支票,郵寄給印花税署署長﹔或 |

| (iv) | 親身到税務中心3樓税務督察組,要求發出附有條碼及轉數快二維碼的繳款單,(1)以轉數快繳款;或攜同繳款單到(2)郵政局或(3)便利店用繳款。便利店每次現金繳款金額上限為5,000元。 |

詳情請參考付款辦法。

37.

問:

税務局會於何時進行視察?視察時會檢查什麼文件?

答:

視乎需要,税務局的税務督察會不時視察各酒店及核對客人所付的房租,以確定酒店東主已繳付正確的酒店房租税。查閱的紀錄包括住客登記冊、已入住房間的報告、住客分類帳及每日住房銷售報告等。如果酒店有提供長期住房,税務督察亦會查閱相關租約、住客入住證明及租金收據等。

39.

問:

在房租申報表中的「可出租房間數目」、「租出房間數目」和「總帳紀錄的房租」是如何界定?(新)

答:

「可出租房間數目」是指該月份可用作出租房間的總數,但不包括不納入酒店房租税徵税範圍的房間,例如:長期住房(同一住客住宿不少於連續28晚)的房間和私用房間及其他不可出租房間。

「租出房間數目」是指該月份租出房間的總數。當同一房間在同一天租出多於一次,該月份的「租出房間數目」可多於「可出租房間數目」。

「總帳紀錄的房租」是指該月份總帳記錄的所有房租,以四捨五入取至小數後兩位計算,但不包括不納入酒店房租税徵税範圍的收入,例如:長期住房房租。

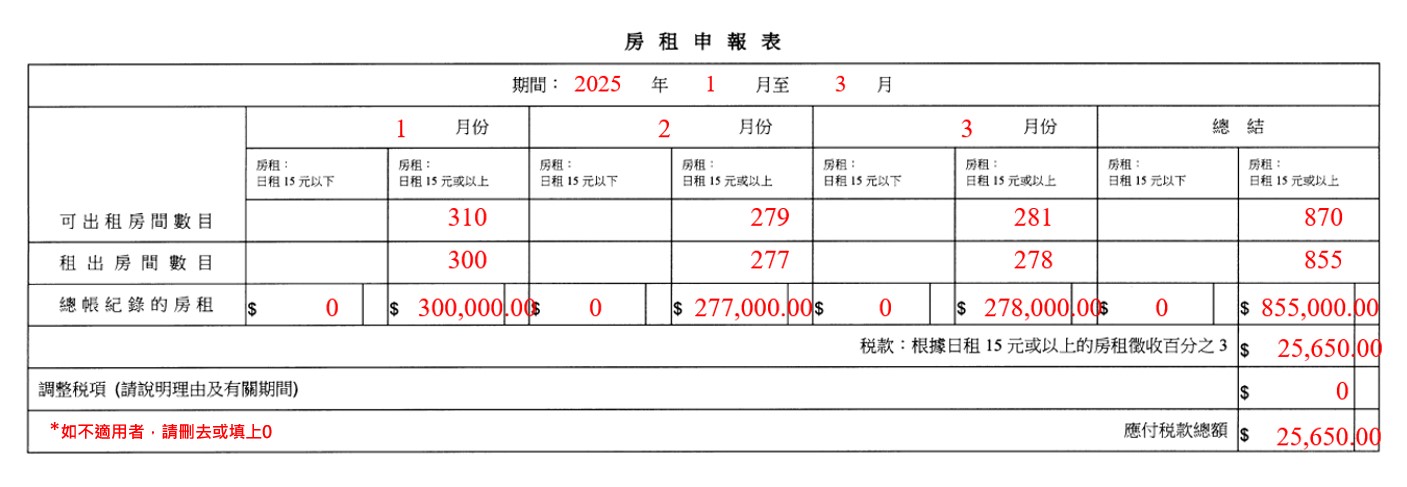

例子:甲酒店有10間客房可供出租,每間客房日租1,000元。

| 情境一:在2025年1月,甲酒店沒有長期住房或私用房間,租出房間數目為300。 | |||

| 月份 | 可出租房間數目 | 租出房間數目 | 總帳紀錄的房租 |

| 1 | 10間房 × 31晚 = 310 | 300 | $300,000.00 |

| 情境二:在2025年2月,除1間客房作1晚私用外,甲酒店分別免費提供1間客房予KOL入住1晚以宣傳酒店和1間客房予供應商入住1晚以換取貨物,其他租出房間數目為275。 | |||

| 月份 | 可出租房間數目 | 租出房間數目 | 總帳紀錄的房租 |

| 2 | 10間房 × 28晚 – 1間房 × 1晚 (私用房間) = 279 |

277 [(275+2)包括 2晚免費住宿] |

$277,000.00 (包括 2晚免費住宿的 參考房價, 即$2,000.00) |

| (註)甲酒店提供予KOL和供應商的免費房間須納入徵税範圍(詳情請參考常見問題第30條),此例子的參考房價為每晚1,000.00元。 | |||

| 情境三:在2025年3月,甲酒店有1位住客連續住宿28晚及1間客房作1晚私用,租出房間數目為278。 | |||

| 月份 | 可出租房間數目 | 租出房間數目 | 總帳記錄的房租 |

| 3 | 10間房 × 31晚 – 1間房 × 28晚 (長期住房) – 1間房 × 1晚 (私用房間) = 281 |

278 | $278,000.00 |

房租申報表應申報如下:

40.

問:

在房租申報表中,「調整税項」有什麼用途?(新)

答:

由於房租申報表中的「税款」是按季度總房租3%計算,計算結果或會與帳目中按照每間客房每晚房租計算的房租税總額有所不同,「調整税項」可用作申報兩者之間的差額。

此外,如果任何應課酒店房租税的房租成為壞帳,請於「調整税項」中說明理由及有關期間,並申報應扣減的相關税款。

RSS

RSS  分享

分享 列印版本

列印版本